確定申告の書類がようやく完成!

あとは提出するだけ…

「あれ!?納付書ってどこで入手できるの?」

意外と知らない納付書の入手方法について、いくつかご紹介します。

控えと一緒に貰う

確定申告を郵送で提出する人は多いと思います。

控えをもらうために返信用封筒を同封しますよね。

そのときに「一緒に納付書も送って!」とお願いすることもできますよ。

返信用封筒に、簡単なメモ書きを添えるだけで良いんです。

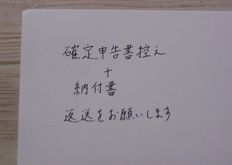

私の場合は、こんなメモを書いています。

字が汚くてすみません…勘弁してください(笑)

決まった書き方はありませんが、長々とした文章は必要ありません。

「控えと納付書を送ってほしい」と伝わればOKです。

返信用封筒は納付書が入ればなんでもOK。

私は角2の封筒を折りたたんで同封することが多いです。

切手は念のため140円分(100g以内)貼っています。

切手代の料金体系は時々変わるので、確認してくださいね。

郵便局にもある

納付書は郵便局にも置いてあります。

ただし、品切れの場合もあります。

さらに、簡易郵便局では納付書は置いていません。

そもそも納付もできません。

公共料金の支払いができる郵便局なら、品切れでなければ置いてあるでしょう。

銀行もある

納付書は銀行にも置いてあります。

案内の人に声をかければすぐにくれますよ。

銀行も、たまに品切れになっていることがあります。

大抵の場合はすぐに入手できると思います。

コンビニはダメ

コンビニでは納付書は手に入らないようです。(2017年現在)

以前「なんでないんだ!」と怒鳴り散らしている人を見たことがあります。

見苦しいのでやめましょうね…

ちなみに、税額が30万円以下の人はバーコード付き納付書を使えばコンビニでも納付できます。

バーコード付き納付書は、確定申告書類を提出するときに税務署で「コンビニ用の納付書ください」と言いましょう。

もちろん、最初にご紹介した郵送で請求することも可能です。

けっきょく口座振替が1番楽です

いかがでしょうか。

納付書の入手方法をいくつかご紹介しました。

ただ、私は現金納付よりも振替納税をおすすめします。

自動的に口座振替で引き落としてくれるので、納付する手間が省けます。

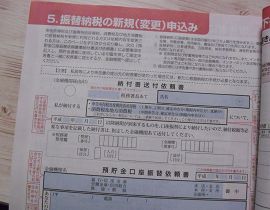

確定申告の説明冊子に、このようなページがありますよね。

これに必要事項を記入して、確定申告書類と一緒に送るだけでOK。

一度出しておけば、ずっと口座振替で納付できます。

ちょっと書くだけで、税務署や銀行に行かなくて済みますよ。

ちなみに、個人事業主の人は仕訳作業で苦労しませんでしたか?

特に煩雑になりやすいのがガソリン代です。

ガソリン代って、税務調査で厳しく見られるポイントなんですよ。

実は、個人事業主用のガソリンカードを使えば管理が楽になるし、税務調査でも印象がよくなるんです。

気になる人は「審査無しガソリンカードは税務調査対策にも便利だった」をご覧ください。